Os brasileiros passaram a ser mais valorizados por conta do seu histórico de pagamentos com o surgimento do cadastro positivo. Por ele, cada consumidor é responsável pelo seu próprio relacionamento financeiro e bancário, que é mostrado na forma de uma pontuação chamada de score de crédito.

Leia mais: Dicas MATADORAS para melhorar o seu score na Serasa

A análise de risco de inadimplência é feita por birôs, bancos e fintechs, cada qual com sua metodologia e nota que dá para os consumidores. Aqueles com notas mais altas acabam pagando menos juros no momento de tomar dinheiro, pois as chances de inadimplência são menores.

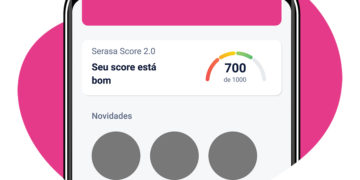

O indicador, comandado pela Serasa, elenca uma pontuação que vai de 0 a 1.000. Sendo assim, quem possui nota mais baixa tem mais dificuldade de conseguir crédito, enquanto aquele com maior pontuação tem mais acesso à cartões, empréstimos, financiamentos, dentre outras transações.

Score da Serasa vai notificar consumidores

Com mais de 16,5 milhões de downloads do aplicativo só nos últimos seis meses, a Serasa passou a lançar um serviço de notificação automática no celular a cada variação no score. O alerta será emitido quando a nota do consumidor mudar em 15 pontos para mais ou para menos.

“Ter acesso às variações se torna ainda mais relevante em um momento em que muitos consumidores estão em busca de crédito, pois evita surpresas”, declarou Patrícia Camillo, gerente da Serasa. De acordo com a executiva, mais de 3 milhões de pessoas já receberam o alerta do birô desde que o serviço entrou em vigor neste ano.

Segundo ela, quanto mais clara for a comunicação com o consumidor, melhor será seu entendimento sobre suas ações no mercado financeiro. Na prática, isso permitirá que ele faça os ajustes necessários nas finanças, sobretudo em caso de queda na pontuação.

Outro serviço liberado recentemente pela empresa dá o acesso a um relatório contendo o diagnóstico dos possíveis fatores que estão causando a alteração no índice do score. Vale destacar que ações como pagamento de contas em dia (fatura, financiamento e parcelas de empréstimos) geram aumento, enquanto atrasos em quitar dívidas reduzem os pontos da nota.