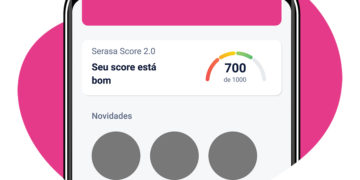

A Serasa anunciou a atualização de seu sistema de pontuação de crédito, conhecido como Serasa Score, que indica as chances de um consumidor de pagar suas dívidas antes do vencimento. A novidade é a inclusão de dados de contas bancárias na análise do perfil.

Leia mais: Grana extra: Governo irá pagar bônus de R$ 3 mil por notas acima da média

A lista de elementos que serão informados a partir de agora inclui salário, saldo disponível, limites de crédito, transações bancárias, investimentos, pagamentos, recebimentos, dados sobre cheque especial e outros.

Até então, a pontuação de crédito considerava apenas o compromisso com crédito (cadastro positivo), dívidas e pendências, consultas ao CPF do consumidor e sua evolução financeira.

Pontuação mais precisa

A ideia da mudança é fazer com que a Serasa entenda melhor o comportamento financeiro do cliente, promovendo uma composição de score de crédito mais assertiva. A pontuação vai de 0 a 1000 e, quanto mais alta, maiores as chances de o usuário ser um bom pagador e conseguir crédito no mercado.

“O novo modelo permite que os brasileiros participem de forma ativa na construção do seu score, possibilitando um resultado mais preciso. Isso pode contribuir de forma efetiva para uma melhor avaliação pelas empresas no momento de conceder crédito”, detalhou a gerente do Serasa Score, Amanda Castro.

Todos os consumidores do país já podem visualizar a atualização, que entrou no ar às 10h da última segunda-feira (14). Para incluir os dados no sistema, é necessário autorizar a conexão bancária no site do birô de crédito, ou seja, a adição das informações é opcional.

A vantagem de incluir os dados em seu perfil é especialmente vantajosa para quem possui um histórico de crédito ou financiamento reduzido, já que isso pode elevar sua pontuação em até 24 horas. Por outro lado, essas informações também podem reduzir os pontos.

“O Score é construído a partir de informações emitidas pelo mercado sobre determinada pessoa. Se o consumidor está iniciando sua vida financeira ou não tem histórico de crédito, a pontuação pode não refletir exatamente sua realidade”, diz a gerente.

As instituições financeiras disponíveis no momento são: Nubank, Santander, Banco do Brasil, Itaú, Sicoob e Bradesco, mas o plano é incluir outras empresas na plataforma em breve.

Serasa Score

No Serasa Score, o consumidor tem sua reputação financeira avaliada em quatro faixas:

- Muito boa: de 701 a 1.000 pontos

- Boa: de 501 a 700 pontos;

- Regular: de 301 a 500;

- Baixa: de 0 a 300.