O imposto de renda é o valor descontado diretamente nos rendimentos de pessoas física ou jurídica para, posteriormente, ser destinado ao Governo Federal. Ao incidir sobre o assalariado, recebe o nome de IRPF – Imposto de Renda sobre Pessoa Física. O contribuinte deve, anualmente, apresentar a declaração comprobatória dos rendimentos.

É a DIRPF – Declaração de Ajuste Anual do Imposto de Renda, obrigação de todo cidadão e empresa em comprovar os rendimentos obtidos no ano anterior. A declaração é da responsabilidade da Receita Federal, com período aberto entre o início de março e final do mês de abril.

Nesta declaração, é obrigatório constar todos os gastos e recebimentos registrados no ano anterior. Como os sistemas da Receita Federal cruzam o que foi inserido pelo contribuinte com as declarações de empresas e prestadores de serviços, é imprescindível não omitir ou alterar quaisquer dados.

No intuito de abater parte da “mordida” do Fisco sob a forma de impostos e multas, muitos contribuintes recorrem à declaração de despesas com educação. A dedução vale para quem opta pelo modelo completo da declaração do imposto de renda, desde que respeitando o limite válido imposto pela RF. Veja mais detalhes a seguir.

O que saber sobre dedução de gastos com educação?

A dedução dos gastos com educação vale para contribuintes que optem pelo modelo completo da declaração do imposto de renda. Como assim? Existe o modelo simplificado da declaração, cuja principal característica é o desconto padrão de 20%. Assim, todas as deduções permitidas legalmente são substituídas.

Outro ponto importante a mencionar é que a dedução dos gastos com educação é válida para o próprio contribuinte e seus dependentes. Declarações do cônjuge em separado só permitem as deduções caso o dependente comum esteja relacionado na respectiva declaração.

E o que vem a ser o dependente? Trata-se do filho, enteado, companheiro ou indivíduo de quem o contribuinte tenha a guarda judicial. Entre as regras impostas pela Receita que classifiquem alguém como dependente, está a idade máxima de 21 anos para filho, estendida para 24 caso o mesmo estude em escola técnica ou esteja na faculdade.

Em 2018, o teto para dedução foi de R$ 3.561,50 por contribuinte ou dependente. Ainda, os gastos que ultrapassaram esse valor não puderam compensar valores inferiores do próprio contribuinte ou dependente. Sendo assim, deviam ser lançados como “Pagamentos Efetuados” em “Valor reembolsado/Parcela não dedutível”.

São consideradas instituições de ensino as autorizadas pelo Governo Federal para ministrar educação básica e superior. Consideramos como educação básica as etapas de ensino infantil (zero a cinco anos em creches, pré-escolas ou entidades equivalentes), fundamental (noves anos precedentes ao ensino médio) e médio (etapa final com duração de três anos).

Enquadram-se como ensino superior os programas de graduação e pós-graduação, incluindo mestrado e doutorado. Também estão incluídos os cursos de especialização que atendam às exigências do Ministério da Educação. No entanto, só são dedutíveis os gastos com especialização cujos cursos estejam relacionados a formação profissional.

Não podem ser deduzidos gastos com cursos de idioma, preparatórios para concursos e vestibulares, além de atividades como aulas de dança, natação, dicção, ginástica, corte e costura, entre outros. Ainda, não são consideradas despesas com instrução os seguintes itens:

- inscrições em congressos

- despesas com passagens e estadia para cursos no exterior

- crédito educativo

- contribuições com entidades voltadas para a educação, como Associação de Pais e Mestres

- pagamentos a entidades de apoio e educação a menores abandonados

- cursos de idiomas

- cursos preparatórios e inscrições para concursos e vestibulares

- aulas de natação, dança, entre outras

- despesas com compra de material escolar ou de estudo, como jornais, publicações e materiais técnicos

Como declarar gastos com educação

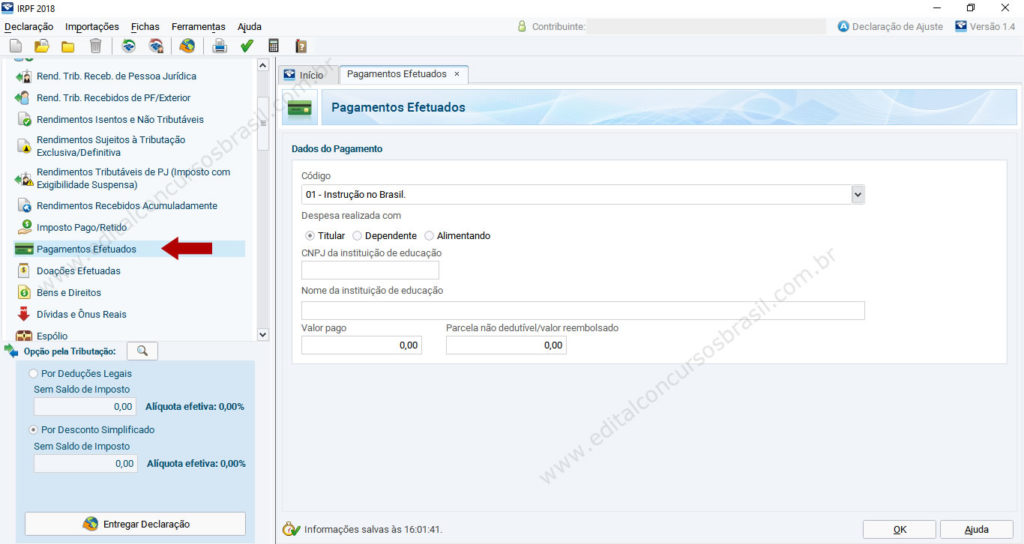

O contribuinte deve declarar os gastos com educação na ficha “Pagamentos Efetuados”, lembrando que a Receita pode, eventualmente, pedir os comprovantes daquilo que foi informado. Assim, é recomendável guardá-los pelo prazo de cinco anos, contendo todos os dados do prestador de serviço. Veja a tela na imagem abaixo:

Nela, é necessário estipular o código 01-Instrução no Brasil, com quem a despesa foi feita (titular, dependente ou alimentando), CNPJ e razão social da instituição, valor pago e montante relativo a parcela não dedutível/valor não reembolsado. Caso a instituição seja sediada no exterior, use o código 02.

Observações importantes

Para facilitar o entendimento quanto a declaração de gastos com educação no imposto de renda, listamos os tópicos mais importantes referentes ao assunto. São respostas a dúvidas normalmente apresentadas no momento de informar tais valores na declaração. Vamos lá?

- os gastos com mensalidades universitárias só podem ser incluídos caso o estudante tenha menos de 24 anos e seja incluído como dependente do titular. Apenas pode ser declarada a dedução de estudante dependente do titular da declaração

- caso o estudante esteja declarado como dependente do titular, mas os recibos de pagamento estejam no nome do cônjuge, ainda assim os gastos podem ser incluídos na declaração

- a cada ano, é estabelecido o teto máximo para deduções com gastos educacionais, e aquilo que ultrapassá-lo deve ser declarado como parcela excedente não dedutível

- para estudos no exterior, devem ser deduzidos os valores com despesas de instrução em estabelecimentos de ensino regular. Tudo deve ser devidamente comprovado, observando os limites estabelecidos pela legislação. Os valores devem ser convertidos em reais, considerando o câmbio para venda do Banco Central no último dia útil da primeira quinzena do mês anterior ao pagamento.

- quanto ao crédito educativo, esse não pode ser deduzido por constituir empréstimo oneroso carregando ônus e encargos. No entanto, os valores pagos a instituição podem ser deduzidos como despesas de instrução, desde que respeitando o teto.

- não são consideradas deduções despesas para elaboração de teses e dissertações, incluindo papel, cópias, traduções e outros pagamentos

- taxas para garantia de vaga na instituição podem ser deduzidas, desde que faça parte da anualidade

- valores percebidos como bolsa CAPES ou outra instituição de iniciação científica devem ser declarados como rendimento recebido de pessoa jurídica

- as despesas efetuadas com educação antes do divórcio no ano-base podem ser deduzidas, mesmo caso o genitor não tenha a guarda judicial. No entanto, os filhos devem configurar como dependentes na declaração do ano anterior ao divórcio

- cursos de intercâmbio enquadrados como estudo de idiomas não são dedutíveis

- em caso de mudança de faculdade, peça o informe de pagamento para as duas e informe os gastos separadamente

- se o estudante recebe bolsa, deve declarar o valor pago, considerando os descontos já aplicados

- a opção de bolsas de estudo no programa do IR contempla bolsas de pesquisa caracterizadas como doação quando os resultados das atividades não representem vantagem para o doador (bolsas de mestrado e doutorado)

Em suma, a regra para deduzir gastos com educação leva em conta despesas com instrução direta e considerada como ciclo de ensino. A exceção vai para os cursos realizados no exterior, desde que respeitando os limites de valores e os itens permitidos para inclusão.

Importante: não é porque o limite com gastos é de R$ 3.561,50 que você só vai declarar esse montante! A Receita cruza os dados informados pelo contribuinte e os prestadores de serviço. Logo, se os gastos forem superiores a esse valor, tudo deve ser declarado, sob o risco de cair na malha fina.

Uma dica para saber, com exatidão, qual foi o valor gasto com instituições de ensino, peça a elas o informe de pagamentos. O documento pode ser emitido pela secretaria da escola ou faculdade, trazendo dados como o valor exato das mensalidades, o que é declarado para a Receita, além do CNPJ e razão social.

Vale somar os boletos pagos ao longo do ano, incluindo matrícula e rematrícula. Nos casos de financiamento, reforçamos que é considerado como despesa dedutível o que foi pago a instituição de ensino, e não a instituição financeira. Lembrando que as despesas com instrução devem ser comprovadas com recibos ou notas fiscais com os dados do recebedor.