A Receita Federal libera, normalmente nos últimos dias de fevereiro, o programa gerador das declarações do imposto de renda pessoa física (PGE DIRPF). O prazo para o envio das declarações decorre de 01º de março a 30 abril. Ao longo desse período, o contribuinte precisa informar gastos e rendimentos registrados até o último dia do ano anterior.

Uma das obrigações constantes na declaração do imposto de renda é a inserção de empréstimos com valores superiores a R$ 5 mil. Isso deve ser feito tanto quando o empréstimo foi tomado com instituições financeiras quanto com pessoas físicas, sejam elas amigos ou familiares.

Confira, a seguir, as instruções de como declarar empréstimos no imposto de renda, tanto para quem concede quanto para os recebedores.

Quais dívidas não são declaradas no IR?

Dívidas com valor inferior a R$ 5 mil não precisam ser declaradas no imposto de renda, bem como ônus reais e dívidas relacionadas a:

- atividade rural

- bens adquiridos em consórcio

- financiamentos provenientes do Sistema Financeiro de Habitação – SFN ou similares. São aqueles nos quais o bem é dado como garantia de pagamento, como hipotecas, alienações fiduciárias, penhores, entre outros

Quais dívidas declarar no IR?

Qualquer dívida com valor superior a R$ 5 mil que não inclua bens como garantia de pagamento. Nisso, estão enquadrados empréstimos consignados, cheque especial, financiamento estudantil, dinheiro emprestado com pessoa física e rendimentos de juros de empréstimo.

Financiamentos de veículos e imóveis que oferecem o bem como garantia de pagamento devem ser declarados, sim, mas na ficha de Bens e Direitos. Vale lembrar que os empréstimos acima de R$ 5 mil não são tributados, inclusive os quitados em 2018. Porém, devem ser declarados devido à variação de patrimônio que é sempre avaliada pelo Fisco.

A cada ano, a Receita Federal analisa o patrimônio do contribuinte, comparando os pagamentos realizados com os rendimentos recebidos.

Como declarar dívida com empréstimo no IR 2019?

Alienação fiduciária é o modelo de garantia de propriedades, sejam elas móveis ou imóveis, baseada na transferência de bens como pagamento de uma dívida. Isso é feito mediante acordo firmado entre devedor e credor. Qualquer empréstimo fora dessa modalidade deve ser declarado no IR.

Empréstimos tomados em 2018 devem ser declarados na ficha Dívidas e Ônus Reais, sempre tomando o cuidado de informar os dados do credor (nome, CPF ou CNPJ) e a natureza da dívida contraída. Se o contribuinte tiver mais de uma dívida, precisa criar um item para cada credor, especificando os respectivos códigos conforme a natureza:

- 11. Estabelecimento bancário comercial;

- 12. Sociedades de crédito, financiamento e investimento;

- 13. Outras pessoas jurídicas;

- 14. Pessoas físicas;

- 15. Empréstimos contraídos no exterior;

- 16. Outras dívidas e ônus reais.

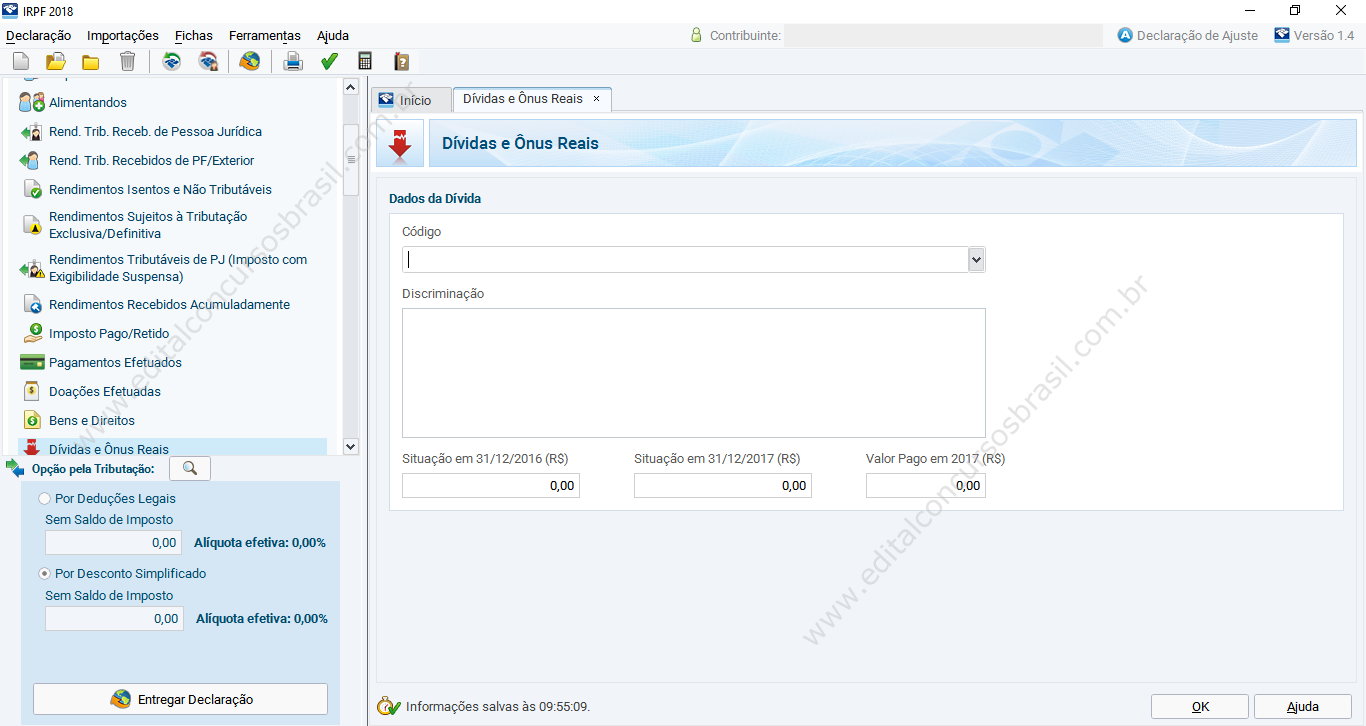

A imagem a seguir mostra os itens constantes na tela da referente ficha para declaração do dívidas no IR. Veja que o primeiro campo indica a seleção do código da dívida. Em Discriminação, o contribuinte declara o valor total do empréstimo, para qual destino os recursos foram destinados e forma de pagamento (nº de parcelas e valores).

Além das informações acima, também deve inserir a natureza da dívida (um crédito de terceiros, por exemplo) e os dados do credor. A Situação em 31/12/2017 só deve ser zerada se o empréstimo for contraído em 2018. Caso contrário, o contribuinte informa o valor da dívida na respectiva data.

Na Situação em 31/12/2018, o contribuinte informa o saldo devedor. Dívidas antigas, ou seja, anteriores a 2018 com parte do valor paga no ano passado deve ter tal montante abatido do saldo informado.

Como declarar empréstimo consignado?

O crédito consignado é aquele empréstimo de pagamento indireto com parcelas reduzidas diretamente na folha de pagamento ou benefício do devedor. Um exemplo são os empréstimos tomados por funcionários públicos. O procedimento para declaração do empréstimo consignado no IR é o mesmo.

O contribuinte acessa a ficha Dívidas e Ônus Reais e seleciona o código correto. Para empréstimos tomados com bancos, optar pelo código 11. Estabelecimento bancário comercial. Se concedido por cooperativas de crédito, a classificação cai para o código 12. Sociedades de crédito, financiamento e investimento.

Consequentemente, se concedidos por empresas além das acima descritas, a inclusão toma o código 13. Outras pessoas jurídicas.

Como declarar cheque especial no IR?

O cheque especial é uma modalidade de empréstimo bancário destinada a clientes com limite de crédito pré-aprovado. O banco possibilita o uso em casos de urgência ou imprevistos, quando o cliente precisa efetuar o pagamento de uma obrigação e não há saldo disponível em sua conta corrente.

Ao usar o cheque especial, o cliente vê sua conta com saldo negativo, a temida conta negativa. Na realidade, o correntista pega um empréstimo junto ao banco e, assim como nas demais dívidas, são cobrados juros conforme estabelecido por cada instituição. Logo, a movimentação precisa ser declarada no IR.

Contas negativas em mais de R$ 5 mil no dia 31/12/2018 devem ser incluídas na declaração do imposto de renda. Se a dívida for inferior a esse valor, o contribuinte é livre para declarar e pode fazê-lo se quiser ter maior controle de sua conta na declaração. As dívidas com cartão de crédito seguem as mesmas regras do cheque especial!

Como declarar financiamento estudantil?

O financiamento estudantil, também conhecido como crédito universitário, é o financiamento concedido por instituições públicas ou privadas para estudantes que não têm condições de arcar com as despesas de uma graduação não-gratuita. A empresa ou fundo paga as parcelas enquanto o estudante repassa valores à credora em um prazo maior.

A vantagem é que o número de parcelas é maior que o próprio tempo da graduação, o que infere em valores menores a cada mês. O financiamento pode ser concedido por programas do governo, como o Fundo de Financiamento Estudantil (Fies), bancos ou empresas privadas. A diferença está nas taxas de juros e facilidade para contratação.

O financiamento estudantil é declarado na ficha de Dívidas e Ônus Reais usando o código correspondente ao credor que forneceu o crédito. O valor pago diretamente à instituição de ensino, mesmo que usando os recursos do financiamento, pode ser deduzido como despesas com educação no ano-base de pagamento das parcelas.

A dedução dos gastos com educação é feita enquanto o contribuinte ainda estiver estudando e, as mensalidades, pagas. Após a formatura, caso o contribuinte siga pagando as parcelas, como é o caso do FIES, os valores não podem mais ser deduzidos. Ainda, o pagamento do empréstimo junto ao banco não é dedutível.

Emprestei dinheiro, preciso declarar no IR?

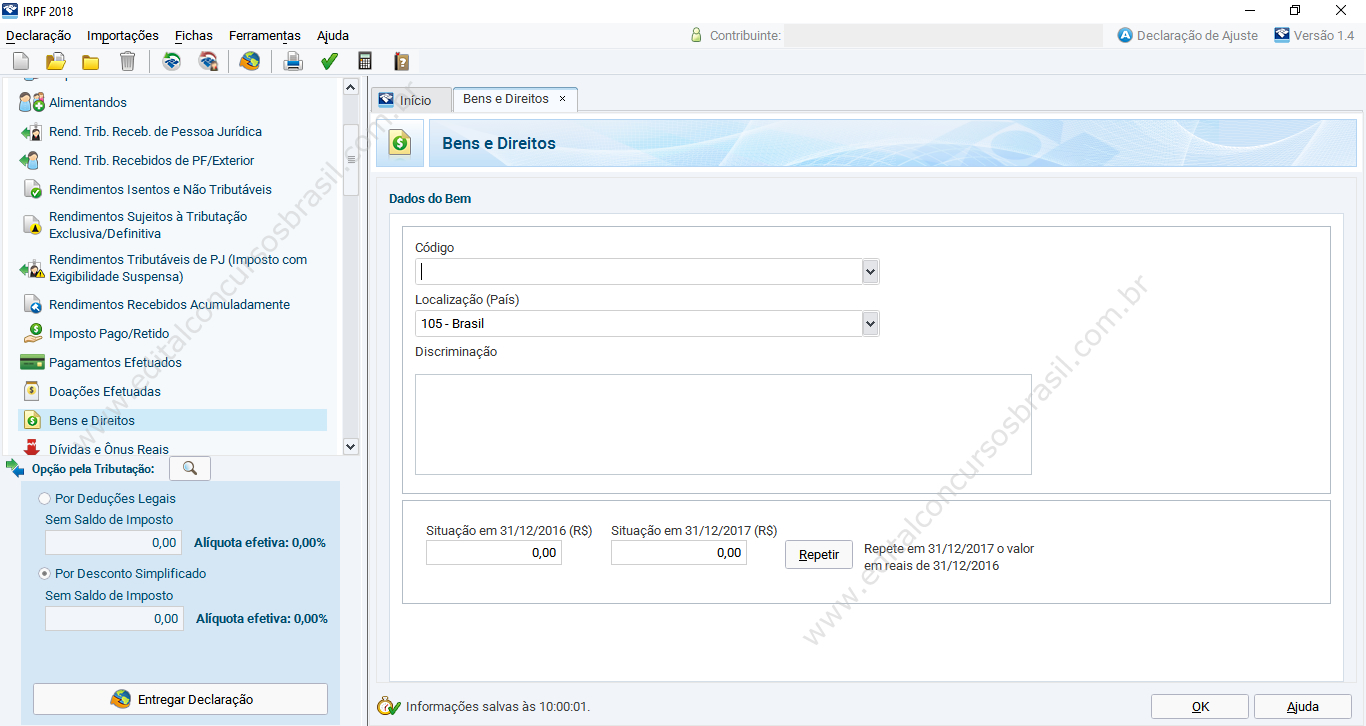

Sim, se você está na posição de credor, isso precisa ser declarado no seu imposto de renda, se o valor for superior a R$ 5 mil. Isso é necessário devido à própria variação no seu patrimônio. E como fazer isso? O contribuinte acessa a a ficha de Bens e Direitos e seleciona o código código 51 – Crédito decorrente de empréstimo.

Em seguida, descreve o valor do empréstimo e os dados do devedor (nome e CPF) no campo Discriminação. Não se esqueça de conferir a localização da transação, que deve ser 105-Brasil. Na Situação em 31/12/2017, o campo pode ficar zerado se o empréstimo foi tomado em 2018 ou com o valor emprestado no referido ano.

Para empréstimos anteriores a 2018, repita o valor do crédito a receber na Situação em 31/12/2018 caso não tenha recebido nenhum pagamento. Do contrário, abata a quantia neste campo. Se a dívida foi contraída e paga no mesmo ano, ainda assim a transação deve ser informada.

Neste caso, os campos Situação em 31/12/2017 e Situação em 31/12/2018 deve ficar zerados. Toda a informação referente ao empréstimo deve ser descrita no campo Discriminação. Agora, uma informação importante: tanto credor quanto devedor devem declarar o mesmo val, sob o risco de caírem na malha fina!

Posso declarar recebimentos de juros com empréstimo?

Suponhamos que você emprestou o dinheiro a alguém e a pessoa tenha lhe pagado com juros. Saiba que esse montante está sujeito ao recolhimento do imposto de renda, segundo as regras de pagamento do carnê-leão. A obrigação vale para pessoas que apresentaram renda superior a R$ 1.903,98 nessa modalidade.

“Ah, mas eu não recolhi os pagamentos mensais no carnê”! Bom, aí, você terá que acertar todos antes da declaração, de uma vez só, pagando multa de 20% sobre o imposto devido. Jamais deixe a situação sem regularizar, uma vez que a multa chega a 50%, também sobre o valor devido.

Sobre a declaração do imposto de renda

A declaração do imposto de renda é feita, anualmente, por trabalhadores que receberam mais de R$ 28 mil no ano anterior; pessoas com mais de R$ 40 mil com rendimentos não-tributáveis; produtores rurais com rendimentos superiores a R$ 128.308,50 ou não declararam no ano anterior; imóveis superiores a R$ 300 mil; e, investidores.

A declaração pode ser feita pelo portal e-CAC (internet) ou pelo aplicativo disponibilizado pela Receita Federal. No programa, é necessário incluir qualquer rendimento em 2018, como salários, saldos em conta corrente, aplicações, imóveis, veículos, sociedades, entre outros. O período vai do início do dia 01º de março a 30 de abril.