O imposto de renda é o valor descontado diretamente nos rendimentos de pessoas física ou jurídica para, posteriormente, ser destinado ao Governo Federal. Ao incidir sobre o assalariado, recebe o nome de IRPF – Imposto de Renda sobre Pessoa Física. O contribuinte deve, anualmente, apresentar a declaração comprobatória dos rendimentos.

É a DIRPF – Declaração de Ajuste Anual do Imposto de Renda, obrigação de todo cidadão e empresa em comprovar os rendimentos obtidos no ano anterior. A declaração é da responsabilidade da Receita Federal, com período aberto entre o início de março e final do mês de abril.

Nesta declaração, todos os rendimentos, inclusive o que foi isento, deve ser incluído, como saque de FGTS, indenização por acidente de trabalho, bens móveis com valor superior a R$ 5 mil, saldos em conta corrente, poupança ou aplicações financeiras superiores a R$ 140,00 no último dia do ano, bem como aluguéis, ganhos com venda de imóveis, entre outros.

Como os sistemas da Receita Federal cruzam o que foi inserido pelo contribuinte com as declarações de empresas e prestadores de serviços, é imprescindível não omitir ou alterar quaisquer dados.

Nesse sentido, é importante inserir também os bens móveis no nome do titular, incluindo veículos. Veja, a seguir, como declarar veículos no imposto de renda.

Quando preciso declarar veículo no imposto de renda?

Qualquer pessoa que tenha comprado ou vendido um veículo no ano anterior a declaração precisa inserir tal informação no ato da emissão. A Receita Federal estipula que posse, transações e registro da propriedade de embarcações, veículos automotores e aeronaves sejam declarados, independente de seu valor.

Sim, mesmo que você tenha adquirido o seu carro dez anos atrás, é necessário incluí-lo em sua declaração. Para facilitar, basta repetir as informações das declarações anteriores. Inclusive, o programa disponibiliza o botão “Repetir” para copiar os dados inseridos de um ano para o outro.

Como declarar veículo no programa do imposto de renda?

O primeiro ponto importante é atentar-se ao preencher dados, como data e forma de aquisição. Em 2019, passou a ser obrigatório inserir informações complementares que mudam conforme o tipo de bem. No caso de veículos automotores, por exemplo, é necessário informar o Renavam – Registro Nacional de Veículo.

O objetivo da Receita é evitar fraudes ao ter mais informações sobre as propriedades de cada contribuinte. Em 2018, informar o Renavam era opcional, mas levou vantagem que já inseriu os dados por facilitar o preenchimento da declaração atual. Conforme veremos adiante, a forma de aquisição do veículo e o status atual vão direcionar como declará-lo.

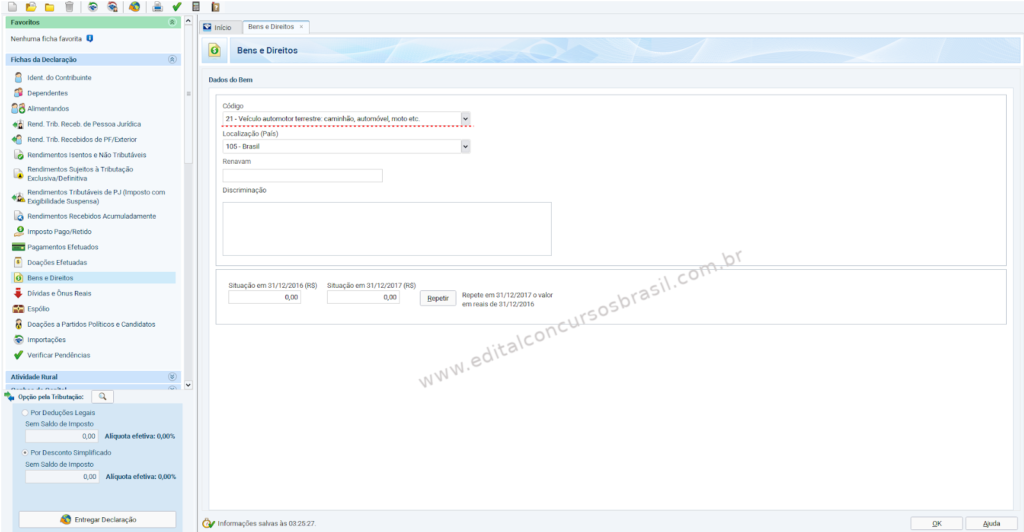

No entanto, o ponto comum é que a declaração do veículo sempre deve constar na ficha de “Bens e Direitos”, código 21 – Veículo Automotor Terrestre. Na discriminação, o contribuinte deve informar modelo, marca, ano de fabricação, placa ou registro, além da data e forma de aquisição do carro.

Declaração de veículo quitado no IR

Para declarar um veículo quitado na DIRPF, é necessário acessar a ficha de “Bens e Direitos”, código 21 – Veículo Automotor Terrestre. Na discriminação, como mencionado na seção anterior, informar modelo, marca, ano de fabricação, placa ou registro, data e forma de pagamento. Observe na imagem abaixo:

O contribuinte deve, ainda, selecionar a localização (105-Brasil), a situação do veículo em 31/12/2017 e 31/12/2018. Caso a compra tenha ocorrido em 2018, deixe em branco o campo “Situação em 31/12/2017”, informando o valor pago pelo carro no campo “Situação em 31/12/2018”.

O preço informado deve ser sempre aquilo que foi pago na sua aquisição, devendo ser alterado apenas caso o proprietário faça benfeitorias que o valorizem, como uma blindagem. A Receita não se preocupa com desvalorização, mas com o que o contribuinte pode ganhar nos casos de compra e venda.

A conta é dada pelo preço de venda menos o valor de compra e, diante de eventuais prejuízos, o antigo proprietário do automóvel não será notificado. Incorporando despesas ao custo de aquisição e se o veículo for vendido com lucro, o ganho de capital será menor, acarretando em menos imposto a pagar.

Uma vez que despesas com benfeitorias não são dedutíveis, caso os gastos não as represente, não é necessário informá-los.

Declaração de veículo financiado

O veículo financiado também deve ser declarado na ficha “Bens e Direitos”, código 21 – Veículo Automotor Terrestre. A diferença é que, em vez de declarar o valor total da compra, o contribuinte declara o que já foi pago através das prestações até o dia 31/12/2018. No campo respectivo, somar os valores da entrada e das parcelas já pagas.

Caso o contribuinte esteja declarando o bem pela primeira vez e o mesmo tenha sido adquirido no decorrer de 2018, deixar o campo “Situação em 31/12/2017” em branco. No campo “Discriminação”, além dos dados mencionados na seção anterior, inserir que o veículo foi financiado, o modelo, ano e o valor total.

Informe, ainda, CNPJ ou CPF do vendedor, valor da entrada, quantidade total de parcelas e número de prestações pagas até o último dia de 2018. Caso o financiamento tenha ocorrido antes de 2018, a “Situação em 31/12/2017” deve ser preenchida com o valor pago até o 2017.

Declaração de consórcio de veículo

É classificado como bem o valor destinado a liquidação do consórcio de um veículo, mesmo que o contribuinte ainda não tenha sido contemplado. Para declarar, é necessário acessar a ficha “Bens e Direitos” – Código 95 – Consórcio não contemplado. Em “Situação em 31/12/2017”, declarar o que foi pago até o final de 2017.

Em “Situação em 31/12/2018”, informar o que foi pago até o último dia de 2018 somado aos valores pagos anteriormente. Caso o consórcio tenha iniciado em 2018, deixar o primeiro campo em branco. Agora, se o contribuinte foi contemplado em 2018, deve acessar a Situação em 2018 zerada.

Em seguida, abrir novo item de bem com o código 21 – Veículo Automotor Terrestre, discriminando os dados do carro e do consórcio. A Situação em 31/12/2017 também deve ficar zerada, informando a soma dos valores pagos no consórcio até então no campo Situação em 31/12/2018.. O valor do lance, se for o caso, também deve ser somado.

Caso ainda haja parcelas de consórcio a pagar, os valores devem ser adicionados ao valor do veículo, a exemplo de parcelas do financiamento.

Declaração de leasing

O leasing de um veículo deve ser declarado no IR 2019 considerando os seguintes pontos:

- opção de compra no final do contrato em 2018: selecionar o código 21 na ficha “Bens e Direitos” e, no campo Discriminação, informar os dados do bem e contratante. Na “Situação em 31/12/2017”, informar os valores pagos (se o leasing tiver sido contratado antes de 2018) ou deixar o campo zerado se o contrato foi firmado em 2018. Na “Situação em 31/12/2018”, informar os valores totais pagos até então, incluindo o valor residual, pago ao fim do contrato;

- contrato em 2018, com opção de compra exercida no final do contrato a partir de 2019: selecionar o código 96 – Leasing na ficha de Bens e Direitos. No campo “Discriminação”, informar os dados do bem, contratante e o total de pagamentos efetuados até o final de 2018. Deixar zerado os campos “Situação em 31/12/2017” e “Situação em 31/12/2018”;

- opção de compra exercida no ato do contrato: selecionar o código 21 na ficha Bens e Direitos e, no campo “Discriminação”, informar dados do bem e do contratante. Na “Situação em 31/12/2017” e “Situação em 31/12/2018”, informar o valor total do bem (do contrato) se o leasing tiver iniciado antes de 2018. Caso contrário, deixar a “Situação em 31/12/2017” zerada. Na ficha “Dívidas e Ônus Reais”, informar na “Situação em 31/12/2017” e “Situação em 31/12/2018” o saldo da dívida naquelas datas, ou seja, o que faltava pagar pelo carro em cada uma.

Declarar venda de veículo no IR 2019

O limite para isenção de bens ou direitos no IR é de R$ 35 mil. Caso o valor da venda, em 2018, exceda o limite, a transação está sujeita à incidência do imposto de renda por ganho de capital. No mês seguinte a transação, o contribuinte deve acessar o programa GCAP 2018, lançar os dados do negócio e recolher a alíquota de 15% sobre o ganho.

Assim, fica mais fácil proceder no ato da declaração. Basta que o contribuinte importe o GCAP ficha “Ganhos de Capital” para que o registro do recolhimento seja feito, automaticamente, pelo programa. Mas, caso o contribuinte não tenha recolhido o imposto no período recomendado, deve pagá-lo agora, acrescido de juros e multas.

Se o veículo foi vendido por valor inferior a R$ 35 mil, o contribuinte declara que o bem não é mais parte de seu patrimônio, deixando o campo “Situação em 31/12/2018” zerado. Em “Discriminação”, informar a venda do carro, especificando CNPJ ou CPF do comprador.

Declarar veículo roubado no IR 2019

É uma situação chata, mas precisa ser informada na sua próxima declaração do imposto de renda. Na ficha de “Bens e Direitos”, o contribuinte deixa a “Situação em 31/12/2018” zerada. No campo “Discriminação”, informar o roubo, o boletim de ocorrência e o valor recebido pela seguradora, caso tenha sido indenizado.

Exemplo de texto a ser inserido no campo “Discriminação”: o automóvel xxx, ano xxx, adquirido em xxx, foi roubado e pago pela seguradora xxx, CNPJ xxx, no valor indenizatório de xxx. Se a indenização for maior que o valor declarado do veículo, a diferença entre os valores de compra e indenizatório deve ser informada na ficha “Rendimentos isentos e não tributáveis” – Código 2 – Capital das apólices de seguro.

Se novo veículo foi comprado com o valor da indenização, informe o novo bem adquirido em 2018 na ficha “Bens e Direitos” – Código 21. Na “Discriminação”, detalhar que o dinheiro foi recebido pelo seguro.

Declarar perda total de veículo no IRPF 2019

Outra situação chata é a perda total de veículo após acidente, não é mesmo? E, mais uma vez, o contribuinte precisa registrá-la em sua declaração de IR! Neste caso, deixar zerada a “Situação em 31/12/2018” na ficha de “Bens e Direitos”, detalhando a ocorrência no campo de “Discriminação”. Incluir o valor de indenização da seguradora, caso tenha recebido.

Um exemplo de texto para preencher o referido campo é “o automóvel xxx, ano xxx, adquirido em xxx, teve perda total e foi pago pela seguradora xxx, CNPJ xxx, no valor indenizatório de xxx”. Assim como na situação anterior, se o valor indenizado for maior que o declarado do veículo, a diferença deve ser lançada na ficha “Rendimentos isentos e não tributáveis” – Código 2 – Capital das apólices de seguro.

Se novo veículo foi comprado com o valor da indenização, informe o novo bem adquirido em 2018 na ficha “Bens e Direitos” – Código 21. Na “Discriminação”, detalhar que o dinheiro foi recebido pelo seguro.

Declarar doação de veículo no imposto de renda

Se algum veículo em seu nome for doado em 2018, é necessário registrar a ação na ficha “Bens e Direitos”. No campo “Discriminação”, informe nome e CPF do donatário, deixando a “Situação em 31/12/2018” zerada. Em seguida, na ficha “Doações Efetuadas”, selecione o código 81 – Doações de bens e direitos, informando valor do veículo e dados do donatário.

Vale lembrar que o recebimento de doações é isento no imposto de renda, mas ainda é sujeito ao Imposto de Transmissão Causa Mortis e Doações (ITCMD), de jurisdição estadual. Sendo assim, que recebeu o veículo por doação deve declará-lo na ficha de Bens e Direitos como compra a vista.

No entanto, em vez de informar dados de compra, o contribuinte vai informar os dados do doador, além do ITCMD pago (o valor). Importante observar o limite de isenção do referido imposto em seu estado, pois dependendo do valor de transmissão, há a possibilidade de ser isento. A “Situação em 31/12/2017” deve ser zerada e a “Situação em 31/12/2018” traz o valor do bem.

Na ficha “Rendimentos Isentos e Não Tributáveis”, o contribuinte deve informar o valor do veículo mediante o código 10 – Transferências patrimoniais – doações e herança.

Observações importantes

Algumas dúvidas são bastante pertinentes quando se fala em declaração de veículos no imposto de renda. Listamos as principais para efeitos de informação:

- se o carro foi adquirido no ano anterior, dando o antigo como entrada, o veículo dado na compra do outro deve ser baixado na ficha de Bens e Direitos. Também deve ser informado a operação, data, valor e dados do comprador. Na “Situação em 31/12/2017”, deixar zerado, e em seguida, criar novo item de bem indicando a data de compra, o nome e CNPJ do vendedor e as condições de pagamento. No campo “Situação em 31/12/2017”, informar o valor da entrada e parcelas pagas em 2017;

- se o veículo adquirido e quitado está em nome de outra pessoa, o antigo titular deve declará-lo como compra a vista na ficha Bens e Direitos. O valor de aquisição deve ser informado no campo “Situação em 31/12/2017”. Na ficha “Dívidas e Ônus Reais”, informar o empréstimo efetuado por você e, em sua declaração, informar, na ficha “Bens e Direitos”, o empréstimo efetuado para a aquisição do veículo, esclarecendo a forma de pagamento e o nome e CPF da outra pessoa;

- para veículos de transporte de carga, são considerados tributáveis 40% do rendimento do trabalho individual. Sendo assim, é necessário informar os valores nas fichas “Rendimentos Tributáveis Recebidos de Pessoa Jurídica” ou “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior”. Em “Rendimentos Isentos”, informe o valor da diferença que não foi tributada;

- se o carro foi vendido, dando entrada em outro veículo e parcelando o saldo, na ficha “Bens e Direitos”, informar a venda do veículo, relacionando o nome e CNPJ da concessionária compradora. Deixar zerada a “Situação em 31/12/2017”. Em outro item, informe a compra do veículo novo, esclarecendo a forma de pagamento, o nome e CNPJ da concessionária. No campo “Situação em 31/

- 12/2017”, informe o valor da entrada somado ao valor das parcelas pagas.