Os investimentos de renda fixa é a modalidade na qual a rentabilidade da aplicação e sempre previsível. Por isso, acaba sendo o mais procurado por quem quer investir suas economias. Também, é o mais indicado por um investidor iniciante, justamente por ainda não haver um patrimônio construído e garantido.

Existem diversos tipos de investimento em renda fixa, cada um com seu tipo específico de objetivo, risco, fonte emissora e rentabilidade. Os investimentos renda fixa mais populares são a poupança, CDB, Tesouro Direto, LCI, LCA, Letra de Câmbio, CRI/CRA. Todos podem ser emitidos por instituições financeiras privadas e públicas, como bancos e governo.

Assim como qualquer transação que signifique movimentação de patrimônio, os investimentos renda fixa devem ser declarados no imposto de renda. Quanto a isso, é importante saber que, apesar de seguir uma lógica semelhante, cada tipo de investimento tem uma regra diferente para declaração.

Confira, a seguir, quais são os procedimentos indicados para declaração de investimento renda fixa no imposto de renda, assim como abordagem das principais dúvidas sobre o assunto.

Declaração de investimento renda fixa – regra geral

Investimentos renda fixa são considerados como bens, por isso, suas aplicações devem ser declaradas na ficha Bens e Direitos. Isso inclui até o investimento automático do seu banco para transferência em CDB e RDB. Cada aplicação tem seu próprio código correspondente que, então, deve ser selecionado no momento da declaração. Em suma:

- Letras de Crédito Imobiliário (LCIs), Letras de Crédito do Agronegócio (LCAs), Certificados de Depósito Bancário (CDBs), Recibos de Depósitos Bancários (RDBs) e debêntures: lançar na ficha Bens e Direitos – código 45 – Aplicações de Renda Fixa (CDB, RDB e Outros);

- Certificados de Recebíveis Imobiliários (CRIs) e Letras Hipotecárias (LHs): ficha Bens e Direitos – código 49 – Outras aplicações e investimentos.

O campo Discriminação é destinado a informar o tipo de aplicação, os dados da instituição financeira (razão social e CNPJ), número da conta e CPF do co-titular, em caso de conta conjunta. Nos campos “Situação em 31/12/2017” e “Situação em 31/12/2018”, especificar os valores detalhados no informe de rendimentos enviado para o investidor.

Declaração de rendimentos – investimento renda fixa

Assim como os saldos, o investidor também precisa declarar os rendimentos obtidos com os investimentos renda fixa. Os dados devem ser inseridos na ficha Bens e Direitos, segundo o descrito no informe de rendimentos. Nas seções seguintes, serão detalhados os procedimentos para declaração em fichas adequadas para cada rendimento.

E por que há particularidades para cada rendimento? Investimentos, como LCIs, LCAs, CRIs, CRAs e LHs, são isentos do imposto de renda. Por isso, sua declaração é feita na ficha Rendimentos Isentos e Não Tributáveis. Já os títulos como CDB/RDB e debêntures têm imposto recolhido direto na fonte pela instituição financeira.

Por isso, seu lançamento se dá na ficha Rendimentos Sujeitos à Tributação Exclusiva/Definitiva – código 06 – Rendimentos de aplicações financeiras. Por fim, as LH’s podem ter rendimentos declarados no código 08 – Rendimentos de caderneta de poupança e letras hipotecárias.

Mas, os rendimentos isentos do IR não têm tributação? Sim, a diferença é que os ativos de renda fixa enquadrados nessa categoria sofrem tributação conforme o prazo de investimento. Veja como funciona:

- Até 180 dias 22,5% de alíquota;

- De 181 a 360 dias 20,0% de alíquota;

- De 361 a 720 dias 17,5% de alíquota;

- Acima de 720 dias 15,0% de alíquota.

LCI, LCA, CDBs, RDBs, LCs, COE e Debêntures

A tributação desses investimentos obedece alíquota regressiva de 22,5% a 15%, conforme o prazo de aplicação. O imposto incide no momento em que o valor é resgatado pela própria instituição financeira. Como o investidor já vai receber o valor líquido, não precisa recolher o imposto junto ao GCAP.

É importante lembrar que a declaração só é obrigatória caso o saldo destes investimentos for superior a R$ 140,00. Aqui, o caminho é lançar na ficha Bens e Direitos – código 45 – Aplicação de renda fixa (CDB, RDB e outros), conforme o informe de rendimentos. Nas Situações em 31/12/2017 e 31/12/2018, informar o saldo em cada período.

Na Discriminação, o contribuinte informa qual o tipo do CDB, os dados da instituição financeira, número da conta e CPF do co-titular, em caso de conta conjunta.

Rendimentos de CDBs, RDBs, LCs, COE e Debêntures no IRPF 2019

A declaração de rendimentos com CDBs, RDBs, LCs, COE e Debêntures deve ser feita como tributáveis exclusivamente na fonte. Aí, o contribuinte precisa informar o valor do rendimento bruto deduzido do imposto de renda retido na fonte pela instituição (valor líquido).

Caso haja rendimentos ao longo do ano, lançar na ficha Rendimentos Sujeitos à Tributação Exclusiva/Definitiva – código 06 – Rendimentos de aplicações financeiras, sempre seguindo o informe de rendimentos. Mais uma vez, informar o CNPJ da fonte pagadora e o nome nos respectivos campos. Em Valor, informar o rendimento segundo o informe.

Posição em CRI, CRA e Debêntures Incentivadas de Infraestrutura

Também são isentos do IR os rendimentos de aplicações financeiras em CRI, CRA e debêntures incentivadas de infraestrutura. Entretanto, seu lançamento deve ser feito na ficha Bens e Direitos – código 49 – Outras aplicações e investimentos, detalhando os saldos em 31/12/2017 e 31/12/2018.

Em Discriminação, o contribuinte informa qual o tipo de LCI ou LCA, assim como os dados da instituição financeira, número da conta, nome e CPF do co-titular, em caso de conta conjunta.

Rendimentos de LCI, LCA, CRI, CRA e Debêntures Incentivadas de Infraestrutura no IRPF 2019

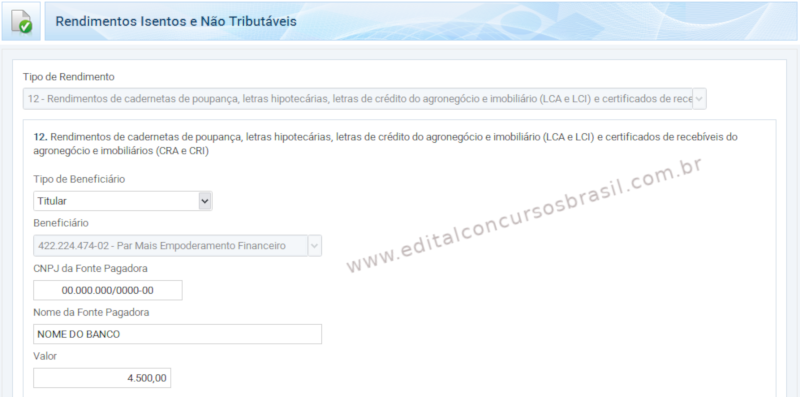

Por fim, os rendimentos com LCI, LCA, CRI, CRA e Debêntures Incentivadas são lançados na ficha Rendimentos Isentos e Não Tributáveis – código 12 – Rendimentos de cadernetas de poupança, letras hipotecárias, letras de crédito do agronegócio e imobiliário (LCA e LCI) e certificados de recebíveis do agronegócio e imobiliários (CRA e CRI).

As informações sempre devem ser inseridas conforme descrito no seu informe de rendimentos. Assim como descrito na imagem a seguir, as próximas informações a inserir são CNPJ da fonte pagadora, nome e valor do rendimento.

Detalhes importantes

- na declaração dos rendimentos no campo 6 da ficha Rendimentos de Aplicações Financeiras, informar os rendimentos líquidos sem o desconto do IR;

- o imposto retido nas aplicações de renda fixa não integram a base de cálculo do IR;

- debêntures com recursos aplicados em projetos de infraestrutura são isentos do IR;

- se resgatou uma LCI em 2018, na ficha Bens e Direitos, informe o saldo existente na Situação em 31/12/2017 e deixe zerada a Situação em 31/12/2018. Se a LCI foi comprada e vendida ainda em 2018, lance apenas os rendimentos, mas não em Bens e Direitos;

- se você já tiver declarado os ativos em anos anteriores, basta checar se as informações estão corretas e atualizar os números conforme o Informe de Rendimentos, pois o programa da Receita Federal importa automaticamente os dados de declarações anteriores gravadas no computador.

Sobre a declaração do imposto de renda

A declaração do imposto de renda é feita, anualmente, por trabalhadores que receberam mais de R$ 28 mil no ano anterior; pessoas com mais de R$ 40 mil com rendimentos não-tributáveis; produtores rurais com rendimentos superiores a R$ 128.308,50 ou não declararam no ano anterior; imóveis superiores a R$ 300 mil; e, investidores.

A declaração pode ser feita pelo portal e-CAC (internet) ou pelo aplicativo disponibilizado pela Receita Federal. No programa, é necessário incluir qualquer rendimento em 2018, como salários, saldos em conta corrente, aplicações, imóveis, veículos, sociedades, entre outros. O período vai do início do dia 01º de março a 30 de abril.